資産形成のために貯金をスタートするとき、まず目標になるのが「100万円」ですよね。

【1年間で100万円貯める】我慢せずにできる3つの方法と手順!という記事では我慢しないで貯金する方法について紹介しました。

しかし、資産を運用して増やしていくことまで考えるなら「1000万円」を目標にしておくのがおすすめです。

我が家では、結婚してからマイホームを購入するまでの5年間でマンション購入の頭金を1,000万円準備しました。また、マイホーム購入後も同じく5年でゼロから1,000万円を貯めることに成功。今も同じペースで貯蓄を継続しながら資産運用を行なっています。

では、どうやっているのか?というのがこの記事で紹介する内容です。

結論はシンプルに『100万円が貯まる仕組みをつくる』こと。これを継続していくだけです。

この記事では「我が家が1,000万円貯金するために行っていること」を3つ紹介し、後半では具体的な方法とあわせて「日本の平均的な生活費をベースにして年間100万円を貯金できるか?」を検証しながら解説します。

各ご家庭ごとの収入の違いによって1,000万円貯める期間には違いが出ると思いますが、参考になると思います!

1000万円を貯金するためにやることは3つ

我が家の貯金のやり方は以下の通り、3つの仕組みで成り立っています。

- 毎月の支払いを平準化し収支を見える化できている

- 目標の貯金ペースになるように支出を調整(節約)していく

- 天引き貯蓄をフル活用し、あとはほったらかし

仕組みその1:定期購入などを活用して支出を見える化すること

まずは、家計全体の収支を管理しやすくするために毎月の支払いを『平準化』します。

“収支の管理”といっても、買い物ごとにきっちりと家計簿をつけるというわけではありません。

月の収入と支出という大きな単位で俯瞰して見るということが大事です。

なぜかというと、支払い単位まで細かく管理してしまうと、結局何がムダなのかが見えにくくなってしまいます。それに、面倒になって長続きできませんよね。

どういうことかをこれから説明したいと思います。

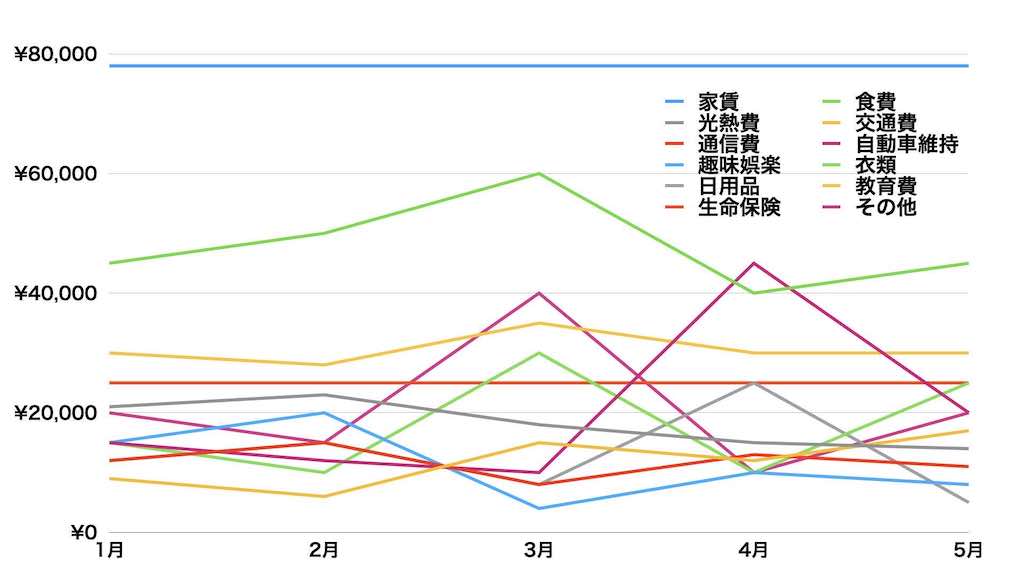

例えば、下のグラフを見てください。

これは毎月の支出額をグラフにしてみたものです。(あくまでイメージです)

このように毎月変動が大きい費目があると支出額全体の変動も大きくなってしまいます。結果として、以下の2つの問題があります。

- 費目ごとの妥当な額(目安)がわかりにくい

- 支出額全体としての妥当な額(目安)がわかりにくい

しかし、日常の支出が平準化できていれば、イレギュラーな出費を含めて収支がプラスなのかマイナスなのか判断できます。

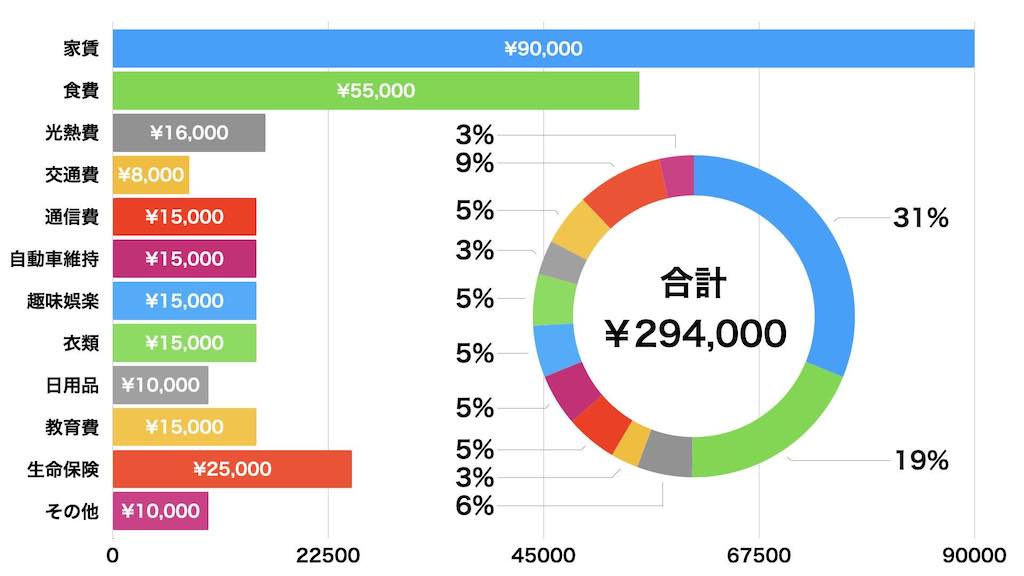

我が家の場合はこんなイメージで管理してます。(※金額は適当な数字です。)

どの費目がいくらかかるかが毎月一定であれば細かく管理しなくても『どの費目が使いすぎか?』『支出全体として収入とのバランスがとれているか?』などを常に把握できるようになります。

コツとしては、ネット宅配などの定期購入の仕組みを取り入れることで日用品の支出も定額に落ち着きやすく、履歴も残るので管理しやすくなったりします。

この支出の平準化の工夫については後半で紹介したいと思います。具体的には、【節約・時短・栄養満点!】簡単にできる1週間献立の考え方!といった記事で紹介しています。

- まずは収支を見える化すること!

- 支出を事細かに管理するのではなく、平準化させることに注力しましょう!

もし、この平準化の段階で少しでも収支がプラスであれば、いずれは1,000万円貯金ができるということですよね。

ちなみに『平準化』というのはトヨタ生産方式(ジャストインタイム)の『前提条件』だったりします。

受注した種類と量に応じて毎日の生産量のばらつきを平準化するという考え方ですが、個人の家計においても毎日の収入と支出のばらつきを平準化するというのが大事なポイントになる、というと納得感がでるのではないでしょうか。

仕組みその2:目標の貯金ペースになるように節約内容を考える

毎月の支出が平準化できていれば『ムダな出費が多い費目は何か?』、『どこを改善すると節約効果が大きそうか?』というのが見えてきます。

目標とする毎月の貯金ペースになるように節約する費目と節約する金額を決めましょう。

手を入れやすいのは、通信費や保険、教育費あたりではないかと思います。金額も大きいですし、やめてしまえばその分支出を減らすことができます。

子供の習い事は、内容によっては、いっそ自分が勉強してそれを子供に教えるということにしてしまえば、節約しながらスキルアップもできて一石二鳥です。

また、食費は家計に占める割合が大きいので工夫のしどころです。

- 支出における割合の大きい費目から順に節約を考えましょう!

- 食費や教育費は、考え方や工夫しだいで必ずしもお金は必要ありません。

仕組みその3:天引き貯蓄をフル活用する

“お金が貯まる仕組み”その1で毎月の収支を平準化し、”仕組み”その2で大きな支出を節約していけば、貯金にまわせるお金が生まれてきます。

最後の”お金が貯まる仕組み”その3として、このお金をを口座から天引きして積み立て貯金するようにします。

積み立て金額が5万円なら100万円貯まるのに20ヶ月、10万円なら10ヶ月ととても見通しがたてやすいです。

また、2、3ヶ月すれば習慣のようになってきますし、一旦貯まりだすとモチベーションも上がり、節約と貯金のペースも上がってきますよ。

我が家は1,000万円に近づいたあたりから徐々に積み立てを資産運用に配分していっています。

この段階になると、『貯金』+『運用効果』もあって更に資産が大きくなっていくことを実感できます。

- 節約できるお金は天引きして先取り貯金していきましょう!

- 1,000万円を貯めるまでの目標期間を決めたら継続あるのみです。

我が家の家計紹介と節約効果

ここからは、どれだけ節約効果があるのかを我が家の家計事情を踏まえてご紹介していきます。

各家庭で収入の違いがありますので、どの家庭でもなるべく参考になるよう、日本の平均的な生活費をベースにして年間100万円を貯金できるか?つまり、1ヶ月あたり84,000円を節約できるか?というように見ていきます。

一般家庭の生活費の平均:29万4千円(3人家族の場合)

我が家は小学生の子供が1人いる3人家族なので、3人家族の平均生活費をベースにしたいと思います。

総務省統計局が公開している「家計調査報告」を参考にすると、日本の3人家族の生活費の目安は29万4千円で、その内訳は下記の通りです。

3人家族の平均生活費

- 家賃(住宅ローン):90,000円

- 食費:55,000円

- 水道光熱費:16,000円

- 交通費:8,000円

- 通信費:15,000円

- 自動車維持費用:15,000円

- 趣味娯楽費:15,000円

- 衣類代:15,000円

- 日用品・消耗品代:10,000円

- 教育費:15,000円

- 生命保険料:25,000円

- その他雑費:10,000円

合計29,4000円

我が家の家計事情と節約効果(実例)

それでは、我が家の家計の紹介と、先ほど調べた平均額に対する節約効果を試算してみました。

結論としては84,000円には届きませんでしたが、平均的な生活費をおよそ毎月8万円程度は節約できるという結果になりました。

また、今回は家賃やボーナス分については考慮していません。

我が家の場合、住宅ローンがもっと低額だったり、ボーナスは全額貯金していたりすることで、実際は年間200万円以上のペースで貯金しています(5年間で1,000万円の貯金)。

食費:40,000円/月(節約効果15,000円)

我が家は家族3人で1日の食費の目安は1,200円〜1,400円くらいにしています。

【お金の節約】食費は抑え、食材にこだわるシンプルな食生活のすすめという記事で紹介している通り、食材にはこだわって美味しくて栄養バランスの良い食事をこころがけていますが、食費はだいたい40,000円/月くらいです。

生活費の平均に対しては▲15,000円の節約効果があるといえます。

また、お酒を飲む習慣がある方なら、飲酒代も大きいかもしれませんよね。

水道光熱費:8,000円/月(節約効果8,000円)

断熱性が高く熱効率のよいマンション住まいということもあり、真夏と真冬を除けば、水道光熱費は10,000円/月を超えることはありません。

生活費の平均に対する節約効果は▲8,000円/月です。

今回は家賃(ローン)については触れていませんが、【シンプルライフの住宅ローン】我が家の頭金と返済プランを紹介(堅実派)という記事で紹介している通り、住居による違いは大きいので参考にしてみてください。

通信費:5,000円/月(節約効果10,000円)

通信費はもともとは夫婦それぞれ10,000円ずつ計20,000円ほどかかっていた時期もありました。

今はwifi環境さえ整っていればそれほど通信量も要らないですし、格安のプランに変更したところ、2人で5,000円を下回るくらいに下がりました。(今ならもっと抑えられるでしょう。)

もうこの価格に慣れてしましましたが、当時は節約効果が一番大きかったものです。

生活費の平均に対する節約効果は▲10,000円/月です。

日用品・消耗品:8,000円/月(節約効果2,000円)

また、20代の頃は2week使い捨てタイプのコンタクトレンズを使い続けていましたが、30代以降は基本メガネスタイルにしました。

【ミニマリストはメガネが決め手!?】”使い分け” で効果倍増!という記事で紹介してるようにメガネはファッションアイテムとしても重宝します。

コンタクトレンズは、1dayタイプをたまに使うようにすることで消費量がかなり減りました。

生活費の平均に対する節約効果としては▲2,000円/月程度。

教育費:5,000円(節約効果10,000円)

各家庭によって金額はまちまちだと思いますが、特に教育費は支出として大きいです費目ではないでしょうか。

何事もちゃんと身に付けようとすれば家庭での復習や実践が必要です。習い事が複数あるというのであれば、一つ減らしてみるのはむしろ効果的だったりします。

ちなみに、我が家は通信講座一つだけで習い事は一切やっていません。

生活費の平均に対する節約効果は▲10,000円/月です。

ちなみに、習い事の代わりにプログラミングや楽器演奏は家庭内で取り組んでいます。

【親子で学ぼう!】家庭で身につけるべきプログラミングスキルとは?という記事で紹介しているように子供と一緒に親も何かはじめてみれば習い事一つよりも有意義な時間を過ごせるのではないでしょうか?

衣類代:10,000円/月(節約効果5,000円)

家族でミニマリストでもある我が家では衣類代もそれほどかかりません。

季節によって多少変動がありますが、3人で10,000円を超えることはありません。

生活費の平均に対する節約効果としては▲5,000円/月。

その他雑費(散髪代やジム代):0円/月(節約効果5,000円)

妻は美容院に通いますが、自分と息子はセルフカットで済ませているので、2人分は出費0です。やってみれば簡単ですし、【節約効果だけじゃない!】セルフカットのメリットと簡単なやり方の記事で紹介しているので、試してみてはどうでしょうか。

生活費の平均に対する節約効果としては2人分で▲5,000円/月くらい。

あと、筋トレブームでありますが、トレーニングジムに通う費用というのも結構大きいですよね。

趣味・娯楽費:5,000円/月(節約効果10,000円)

最近はもっぱら家で読書をしたり、楽器(ギター・ウクレレ)を弾いて過ごしているのですが、結果として外食費や交通費もろもろがかからなくなります。

教育費のところでも紹介しましたが、子供の習い事をやめておうちで楽器演奏というのはおすすめです!

生活費の平均に対する節約効果としては▲10,000円/月。

生命保険料:10,000円/月(節約効果15,000円)

マイホーム購入前の若い時期はもともと生命保険料はかなり抑えめにしてましたが、今現在も住宅ローンの借り入れの条件として加入する団体信用生命保険(団信)もあり、生命保険の額は抑えています。

生活費の平均に対する節約効果としては▲15,000円/月。

貯金の目標は1,000万円としておく理由

万が一の備えとしては年収分くらいの貯金があると良いとか言われてますよね。

年収は各家庭ごとに異なりますが、平均年収分(450万円前後)という貯金は決して安心というほどではありません。

ですが、1,000万円貯金があれば少し世界が変わってきます。

というのも、人生の大きな節目(マイホーム購入や老後資金など)では、1,000万円単位の資金があればその後の負担が一気に減るからです。

また、資産運用していくとなるとやはり1,000万くらいの資金があるとリスクを分散しながら運用でき、効果を出しやすくなります。

つまり、リスクに対して備えながらもリターンを得る方向へ転換できるようになるということです。

ですので、貯金の目標は大きく1,000万円としておくのが良いというわけです。

要は100万円の貯金を繰り返すだけ!そして、100万円も1,000万円も貯めるのに必要なのは日々の節約です!

さいごに

『生活を整えておくこと』は確実に貯蓄(資産形成)に役立ちます。

最初は大変だと思いますが、一度ペースをつかめば毎月貯金が増えて行くのが楽しみになってくると思います。

また、一度1000万円の資産を作れるようになると、リスクを抑えながら資産を運用して増やしていけるようになります。

そうなれば生活の負担も軽減され、より貯蓄のペースも上がって好循環が生まれてくるものです。