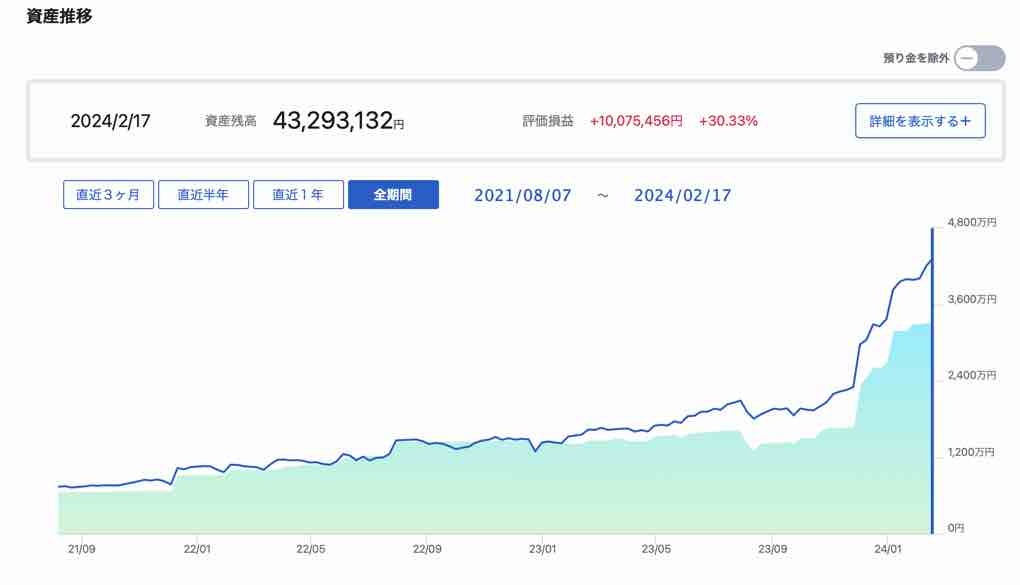

我が家では、2020年ごろから株式をメインに資産運用を開始して4年が経過しました。

日々資産額は変動するものの、含み益が1000万円を超えるようになってきたので、これまでの投資方法や運用額について紹介したいと思います。

とはいっても、投資期間中の株式市場が好調だったこともあり、タイミング的にかなりラッキーだったのと、運用している金額もかなりの額に達しているので、紹介する内容を推奨するものではありません。

投資に正解はありませんが、これから資産運用をする方の参考になれば幸いです。

投資方法と運用総額(含み益1000万円になるまで)

まず、株式投資について

- 投資方法

- 保有銘柄

- 運用額

この辺りを紹介します。

投資方法:コア・サテライト運用

インデックスを中心にしていますが、個別株にも投資するようにしています。

コア・サテライト運用とは、安定的な運用をメインとした「コア」と、リスクをとって高いリターンをめざす積極投資の「サテライト」を適度に配分することで、過度なリスクを回避しながらリターンの上積みをめざす投資運用戦略のこと。

インデックスの良い点は、

- 国や地域

- セクター(ハイテク、金融、エネルギー、などの事業内容の区分)

- 企業

に広く分散投資できることです。

こちらは今後も長期的に運用して時間を味方につけることを前提にしています。

一方の個別株は、割安になっている銘柄があれば買い付けていくという「バリュー投資」と成長企業に投資する「グロース投資」の両面。

ただし、これまでは運良く利益が出ていましたが、大きく損失を出してしまう可能性もあるため、資産が大きくなってきた今後は個別株の割合は減らしていくと思います。

保有銘柄:S&P500関連のETFや個別銘柄

SBI証券や楽天証券のネット口座を活用しています。

夫婦のNISAやジュニアNISAには投資信託(eMAXIS Slim S&P500 or オールカントリー)のみを淡々と買い付けしていますが、特定口座で運用している分は割と自由に国内外の個別株を売買しています。

今の構成比は

- 国内株式:30%

- 外国株式:55%

- 投資信託:15%(自分のNISA分)

といった具合。

個別株は23年以降はほとんど買い付けしていませんが、国内外でそれぞれ保有額が大きいのは、

- 外国株:NVIDIA

- 国内株:良品計画

となっています。(NVIDIAは完全にグロース投資、良品計画はバリュー投資)

いずれも23、24年にかけて大きく成長していっています。

含み益が1000万円を超えた時の運用額

現時点(24年2月)で、評価損益を除く資産が3000万円以上にもなっています。。

ちょっと参考にならない程の大きな金額かと思うのですが、、

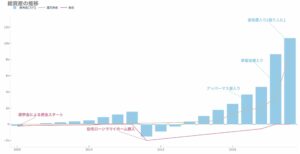

23年末から24年頭にかけて1500万円ほど追加で入金しており、この分はまだ損益に影響していません。また、個別株の売却益や配当収入が累計500万円ほどあり、それらを再投資した分も資産に含まれています。

現在の3000万円の運用資産から差し引くと元々の投資元本は1200万円くらいだったかと思います。

その後、さらに追加投資した後、24年末時点では含み益が3000万円に到達しました。

我が家が運用資金の増やした方法3選

1000万円を超える投資金はかなりの高額かと思いますが、投資の世界は入金力勝負という側面は確かにあります。

少額でも積立するのは大事ですが、初期の段階では、ポートフォリオや利回りなど気にするより、いかに投資元本を増やすかに取り組む必要があると思います。

予想貯金額と予想投資収益額のどちらが多いか? 予想貯金額のほうが多い人は、貯金を増やすことに集中すべきだ。 予想投資収益額のほうが多い人は、所有している投資資産の配分調整に多くの時間を割くべきだ。

引用:JUST KEEP BUYING

予想貯金額は、年間で可能な貯金額の累計。予想投資収益額は年間で得られるであろう投資からの収益額です。

基本的に「投資のことを考えるより、貯金を増やすことに集中しましょう」ということですね。

我が家が運用資金を得た方法は以下の3つでした。

- 倹約による貯蓄

- 不動産の売却

- 個別株の中期売買

❶ 倹約による貯蓄

我が家の場合、当初は住宅購入費用の頭金を目標に貯金をしていました。

何か具体的な目標があるとやりやすいですね。

ただ、当初の目的を達成した後も、習慣として継続してしまえば、毎月、余剰資金が生まれる体質ができます。

生活防衛資金としては十分な預貯金があり、当面使うアテがない余剰資金(住宅や教育資金など、必要な時期、金額が決まっているような資金を除く)が増えていくだけなら全力投資でも大丈夫でしょう。

❷ 不動産の売却

マイホーム購入後、例えローンが残っていたとしても、不動産価格が上昇しているのであれば、売却するというのもありかもしれません。

どんなにお気に入りの洋服でも年齢や体型、時代の変化によって「似合わない」ものになってくるもの。

5年も住んでいれば新築ならではの新鮮さは無くなってきているし、何より時代と共に自分たちの生活様式も変わったりして、立地や間取りも理想的とは言えない、なんて当然あることだと思います。

「投資資金のために家を売る」というのは、かなりバカげた話しのようですが、生涯にわたって大きな支出となる「住居費」を如何に抑えられるかによって自由になるお金は断然違ってきます。「今」ではなくとも検討する価値はあるでしょう。どのくらいの収益が見込めるかはよくよく調査調べておく必要がありますが、まとまった投資資金を得ることができるかもしれません。

我が家の場合は、もっとコンパクトな間取りで十分だったので、新築で買ったマンションを売却し、中古&リノベーションの住居に住み替えました。

出費もそれなりにかかりましたが、売却益(譲渡所得)として1000万円ほどになりました。

マイホーム(居住用財産)を売ったときは、所有期間の長短に関係なく譲渡所得から最高3,000万円まで控除ができる「居住用財産を譲渡した場合の3,000万円の特別控除の特例」があり、税金もほぼかかりません。(不動産取得税や登記費用はかかります。)

では、「住宅を買う前に貯めた資金を頭金としてでは無く、資産運用に回すという手はどうか?」というと、筆者の見解としてはおすすめしません。

住宅ローンの利息を上回る利回りで運用することは可能でしょうが、頭金が少なく借入が多い分、ローンの支払いは長期化し、もし市場相場が悪くなればその間身動きが取れなくなってしまいます。

もし、既に一定の投資資産があり、そこから収益が生まれているのであれば、それを取り崩して頭金にするのは勿体無いので、この場合はアリ。ですが、基本的に数年先程度に予定している支出は預貯金で賄うようにしています。

❸ 個別株の中期売買

投資資金を投資で賄うというのも矛盾した考えですが、「コア・サテライト運用」におけるサテライト側で大きく利益が出る可能性はあり、それを一度売却してコア側への投資資金にすることができます。

市場は絶えず変化しているので、短期的に儲けようとすれば損することも多々あり、長期的に勝ち続ける僅かな企業を見出すのも難しいでしょう。

ただ、数ヶ月〜1、2年程度の中期的に見れば、市場全体を牽引しているトレンドにある銘柄だったり、そのトレンドから外れているために割安なままの銘柄があり、これらを拾っていくことでインデックスより大きなリターンを得られる可能性はあります。

ただ、市場平均を上回り続けるのは難しく、これまではただラッキーだっただけかもしれませんが、実際、筆者の現状の含み益の多くは個別株によるものですし、利益確定した額(税引き後)も600万円ほどの利益がありました。これらは順次コア側の資産(インデックス)に再配分していっています。

まとめ

株式メインの資産運用を開始して4年経過した我が家の運用状況を紹介しました。

運用益が1000万円を超えてきて順調に運用してきているかと思いますが、それはどちらかというと市場次第で、運用資金(余剰資金)をどのように確保してきたかが重要だったかなと思っています。

我が家のケースでは以下の通り。(3点目の個別株の中期売買は好調な市場でこそ取れる方法かと思いますが)

- 倹約による貯蓄

- 不動産の売却

- 個別株の中期売買

また、資産運用についての基本的な考え方は以下の書籍に基づいています。